2025年7月9日。工信部在“全國違約拖欠中小企業款項投訴平臺”上,開設了 “重點車企賬期問題反映窗口”。這次高層下了決心,60天賬期絕不是停留在紙上,要落實到位。

如果頭部車企沒有兌現及時付款的承諾,汽車供應商可以上平臺投訴,解決供應商拿不到錢、或車企鉆政策漏洞的擔憂。價格戰對車企現金的消耗極大,有幾家能有足夠的凈現金儲備,彌補賬期縮短后額外的現金支出?

平臺重點監督4方面內容

一是重點車企有沒有60天支付期限承諾,在采購合同中約定的付款期限超過60天;

二是重點車企設定不合理的支付期限起算時間、無正當理由拖延出具檢驗或驗收合格證明等方式變相延長支付期限,以及以收到第三方貨款作為支付條件或按照第三方支付比例支付款項;

三是重點車企強制或變相強制中小企業接受商業匯票、應收賬款電子憑證等非現金支付方式;

四是重點車企落實《保障中小企業款項支付條例》不力的其他問題。

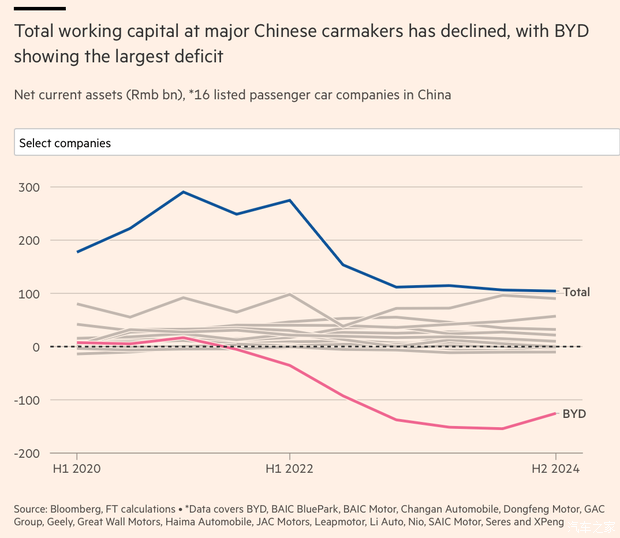

比亞迪2022年就出現流動資本負數,應付款項占總資產比重超50%

根據各上市車企的最新財報計算,在去年年底,有超過三分之一的上市車企的流動負債超過流動資產,意味著運營資本已經為負數。(運營資本=流動資產-流動負債)

比亞迪的運營資本早在2022年就跌落負值區域,之后赤字越來越大。緊接其后的是吉利、蔚來、賽力斯以及北汽集團和江淮汽車。

2024年底比亞迪的營運資本赤字擴大到了1254億人民幣,而吉利、蔚來、賽力斯、北汽和江淮的營運資本雖然也有赤字,但加起來只有178億人民幣。

比亞迪的運營資本早在2022年就跌落負值區域,赤字越來越大

截至去年12月31日,中國16家主要上市車企的運營資本總和為1043億元人民幣,和2021年上半年的峰值2905億元人民幣相比,下降了62%。

運營資本的大幅減少,說明了車企的應付款負債大幅增加或現金正在快速下跌,一旦流動資產不足以覆蓋流動負債,就會出現流動性風險,供應鏈甚至面臨系統性風險。

澄清一點,運營資本為負數,意味著企業短期內面臨的償債壓力超過其可快速變現的資產。這未必一定是壞事,但一般是在一些高周轉的快消行業出現(比如沃爾瑪、亞馬遜等),而制造業需要特別謹慎。

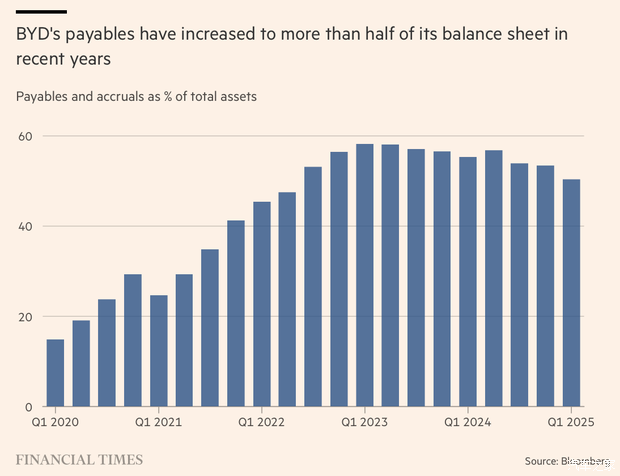

比亞迪應付賬在資產負債表比重超過50%

另外一個數據是,比亞迪對供應商的應付款項在總資產的占比從2020年逐年攀升,自2022年Q2開始至今,占比已經超過了50%。

比亞迪應付賬在資產負債表比重超過50%

價格戰下車企資金流緊張,不得不壓榨供應商

汽車市場的價格戰給中國各大車企的財務狀況帶來前所未有的壓力。

在車企競相打折促銷的背景下,車企不得不壓縮供應商來維持運營資金,并且頭部車企還要在價格戰背景下,進一步趁機爭奪市場份額,也需要龐大資金支持。

這種通過向供應商延長付款周期的變相融資方式,很容易讓市場低估車企的負債率。

怪不得魏建軍接受中國國內媒體采訪時曾說:“現在汽車產業里邊的‘恒大’,已經存在了,只不過沒爆而已。

高層擔憂“無利潤增長”式繁榮,僅少數車企有足夠現金面對60天賬期

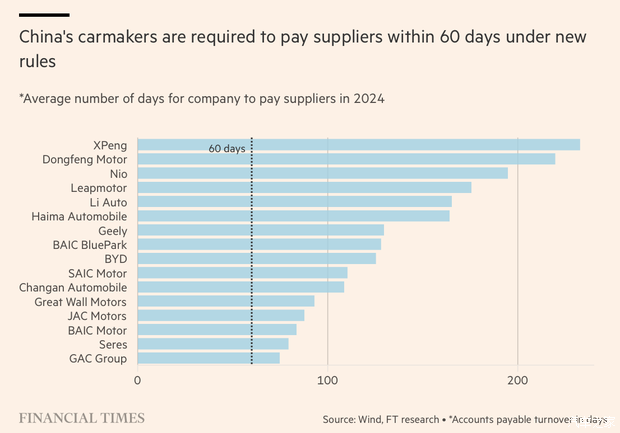

6月1日后,各大汽車公司都紛紛做出承諾,根據國務院發布的《條例》實行 60 天的賬期結算,確保供應鏈穩定。

在過往賬期方面,國有車企賬期較為優秀。2024年底數據,廣汽、北汽、江淮等國企賬期接近60天,民企為賽力斯、長城較為優秀。

但花旗銀行的分析師在報告中提出,中國只有少數電動車企有足夠的凈現金來彌補付款周期縮短后,現金儲備的下降,分別是:比亞迪、理想汽車、小鵬汽車、零跑汽車和長安汽車。

國有車企賬期較為優秀

價格戰對車企利潤造成嚴重拖累

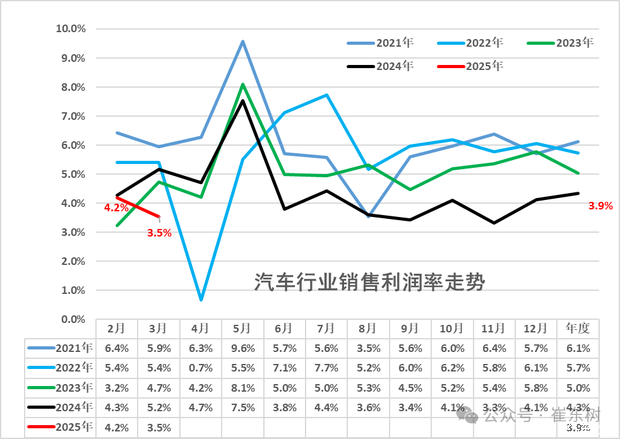

持續了兩年多的價格戰已嚴重壓縮中國汽車行業的利潤空間。據崔東樹數據,2022年及之前,中國市場單車利潤始終高過2萬元,2023年和2024年分別降至1.7萬元、1.5萬元。2025年一季度,單車利潤進一步降低到只有1.3萬元。

汽車行業利潤大幅下降,無利潤繁榮增長令人擔憂

國家統計局5月27日公布的數據顯示,2025年前四個月,國內汽車制造行業利潤率剛過4%,處于歷史低位。2021年至2024年,行業利潤率逐年下滑,由6.1%降至4.3%。

汽車行業只是通縮大環境下的縮影

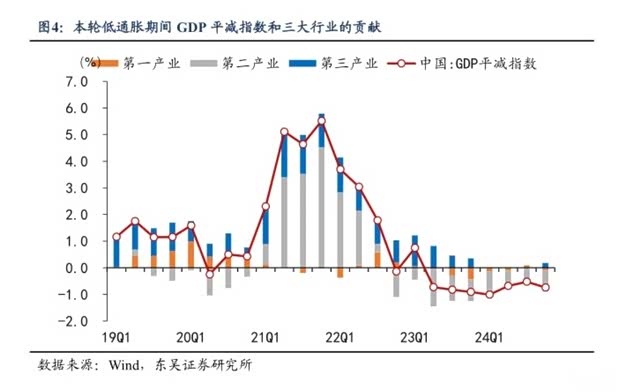

不僅僅是汽車行業,中國各大行業都陷入到價格通縮的處境中,PPI連續32個月處于負值區,創歷史最長連跌紀錄。GDP平減指數同比增速連續8個季度為負數,創下改革開放以來持續下跌時間最長的記錄。

GDP平減指數創下改革開放以來持續下跌時間最長的記錄

價格戰正在將汽車行業推向惡性循環,行業頭部企業不要憑借產業鏈優勢,在壟斷了市場后,損害其他企業的生存空間。

市場一直在期待大浪淘沙后,競爭力較弱的車企將出局,市場集中度上升,但目前看來,市場出清的速度還是比預想的來得慢啊。

中國各大行業都陷入到價格通縮的處境中